一、遺留分とは、相続財産の一定割合について、兄弟姉妹を除く法定相続人(配偶者、子、直系尊属)に取り分が保障される制度です。遺留分は、残された親族の生活の保障のためと言われているので、兄弟姉妹には遺留分はありません。

相続人が両親・祖父母などの直系尊属のみの場合には相続財産の3分の1、その他の場合は相続財産の2分の1が保障されます。

二、平成30年12月20日の配信レポート「相続法改正③遺留分制度の見直し」では、今後見直される予定の遺留分制度についての改正法案をご紹介しましたが、今回は、改正法が施行されて遺留分制度が実際にどのように変わったかについてお話しさせていただきます。

今回の遺留分制度の法改正で大きく変わったことは、「①遺留分は金銭で返還してもらえるようになったこと」、「②遺留分算定の財産の限定」、「③事業承継対策がしやすくなったこと」です。

①遺留分は金銭で返還してもらえるようになったこと

従前の制度では、遺留分減殺請求権が行使されると、全ての財産が相続人全員の「共有状態」になってしまい、例えば不動産の場合、本来は売却して現金化する予定だったのに、反対する相続人がいて不動産を売却できなかったり、その不動産の処分や利用に大きな制約を受けることとなります。

最悪の場合、共有状態の財産を分割するための訴訟(共有物分割訴訟)に至ることもあり、解決まである程度の時間(6ヶ月から1年程度)がかかるというデメリットがあります。

今回の法改正により、遺留分減殺請求権は「遺留分侵害額請求権」として呼称が変わり、遺留分を侵害された人が遺贈や贈与を受けた者に対して遺留分侵害額に相当する分を金銭で請求できるようになりました。

遺留分の請求を受けた側が請求された金銭をすぐに準備できない場合には、裁判所に対して支払い期限の猶予を求めることができ、認められた場合は、一定期間の猶予が認められます。

やむを得ず従前の制度のとおり、不動産の共有持分を渡す場合(「代物弁済」といいます。)には、支払いをすべき金銭額と不動産との間で譲渡益が発生する場合には、「譲渡所得税」が課税されますので、この点は注意が必要です。

このように遺留分侵害額請求権は金銭債権とされたことから、共有物分割訴訟は起きなくなることが期待できます。

②遺留分算定の財産の限定

従前の制度では、相続人に対する特別受益(ある相続人が生前に被相続人からマンション購入資金や結婚資金などの贈与を受けたその利益のこと)に該当する贈与は、相続開始の何年前になされたものであっても、基本的に遺留分算定の基礎となる財産に含まれることから、被相続人が相続人のためにと考えて行った贈与も遺留分が問題になった時には結局該当部分を持ち戻さなければならず、被相続人の意図が反映されないなどという問題点がありました。

今回の法改正により、相続人に対する贈与は、「相続開始前の10年間にされたもの(特別受益に該当するものに限る)」に限り、遺留分算定の基礎となる財産に含めることとなったので、一定の範囲で受贈者が保護されることが期待できます。

なお、当事者双方が遺留分権利者に損害を加えることを知って贈与したときは例外的に相続開始の10年前の日よりも前にした贈与でも遺留分の算定の基礎となる財産になることがあります。

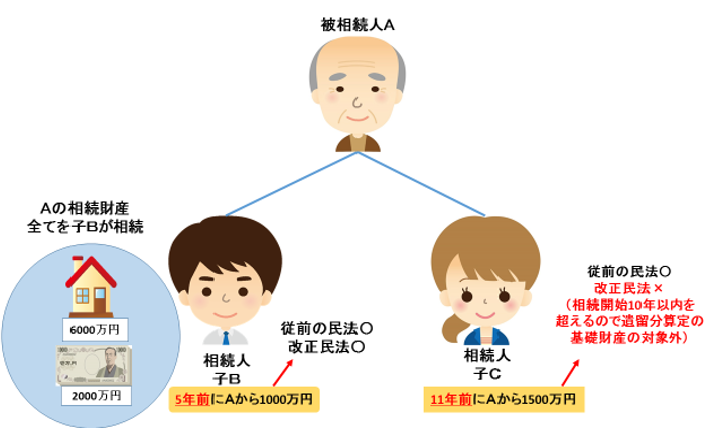

<具体的な事例>

被相続人:A

相続財産:不動産6,000万円、預金2,000万円

相続人:子B(法定相続分2分の1)、子C(法定相続分2分の1)

遺言内容:全ての財産を子Bに相続させる

生前贈与:子Bは5年前に新居購入資金としてAから1,000万円

子Cは11年前に結婚した際Aから持参金として1,500万円

※遺留分算定のための基礎財産は、(被相続人が相続開始時に有していた財産+贈与した財産の価額-債務の金額)で算出します。

★上記事例を「従前の民法」により計算すると、遺留分算定のための基礎財産は、

不動産6,000万円+預金2,000万円+子Bに対する生前贈与1,000万円+子Cに対する生前贈与1,500万円=1億500万円が遺留分算定の基礎となる財産額になります。

※従前の民法では、相続開始の何年前になされたものであっても基本的に遺留分算定の基礎となる財産に含めるので、子Cに対する11年前の生前贈与1,500万円も基礎財産に含まれます。

◎子Cの遺留分の割合は、

1億500万円×法定相続分1/2×1/2=2,625万円が遺留分額となる。

◎すると、子Cの遺留分侵害額は、遺留分額2,625万円から子Cへの生前贈与1,500万円を控除した金額1,125万円となる。

★上記事例を「改正民法」により計算すると、遺留分算定のための基礎財産は、

不動産6,000万円+預金2,000万円+子Bに対する生前贈与1,000万円=9,000万円

が遺留分算定の基礎となる財産額になります。

◎子Cの遺留分の割合は、

9,000万円×法定相続分1/2×1/2=2,250万円が遺留分額となる。

◎すると、子Cの遺留分侵害額は、遺留分額2,250万円から子Cへの生前贈与1,500万円を控除した金額750万円となる。

※改正民法では、「相続人に対する贈与は、相続開始前の10年間にされたものに限り、その額を遺留分を算定するための財産の価額に算入する」とされたので、子Cに対する11年前の生前贈与は遺留分算定の基礎財産に含まれません。ただし、遺留分請求者がその特別受益を受けた者である場合に、具体的な遺留分侵害額の算定にあたっては、期限は定められておらず、10年以上前の贈与であっても控除の対象となるため、注意が必要です。

③事業承継対策がしやすくなったこと

従前の制度では、例えば創業者である父親が長期間にわたって自社株式や事業用資産を後継者である長男に贈与していた場合、その全てが相続財産として持戻しの対象となっていました。遺留分減殺請求が行われると、後継者が相続する事業用資産が減殺され、相続人全員の共有状態となってしまい、事業承継に影響が出る場合もありました。

今回の法改正により、遺留分は金銭債権化され、遺留分侵害額請求によって遺留分権者に発生する権利は金銭債権となったことから、共有状態になることは解消されます。また、遺留分算定の基礎となる贈与財産の範囲を相続開始前の10年間に限定しているので、早期に自社株式を後継者に贈与して10年を経過すれば、遺留分の問題は生じないことになります。

よって、事業用資産の分散を回避でき、事業承継に不可欠な自社株式や事業用資産を後継者に承継しやすくなりました。

※2019年7月1日以降に発生した相続案件から遺留分についての新法適用になります(2019年7月1日より前に発生した相続については、適用がありません)。